_BACK

_BACK

Avem nevoie de investiții în energie și de un plan bun să le punem în practică!

February 2020

Sau, cel puțin, acestea sunt datele pe care le amintește mereu Ministerul Energiei. Însă realitatea ne arată că în momentele de cerere maximă, de obicei iarna, nu reușim să ajungem nici măcar la jumătate din aceste valori, iar in medie, într-un an producem sub 7.500 MWh/h.

Pentru explicarea aceastei stări de fapt ar trebui să ne uităm la termocentralele convenționale, la unitățile hidro, majoritatea construite în anii ‘60-‘70, care au ciclul de viață depășit și o tehnologie învechită. Investițiile noi din sectorul energetic nu schimbă prea mult imaginea de ansamblu. Centralele regenerabile care s-au dezvoltat în ultimii ani produc în funcție de factori externi: vânt, soare, ș.a.m.d., și nu au posibilitatea să răspundă eficient nevoilor de consum.

În acest context, ar trebui să încercăm să identificăm cele mai bune direcții pentru strategia de dezvoltare energetică a României în următorii ani. Avem nevoie de investiții în energie. Dar nu la întâmplare. Va trebui să ne asumăm și să facem cele mai bune alegeri pentru dezvoltarea sectorului energetic românesc. Am să mă opresc asupra uneia dintre direcții pe care o consider extrem de relevantă: dezvoltarea centralelor pe gaze.

Argumentele pentru o astfel de opțiune sunt numeroase:

România este unul dintre marii producători de gaze naturale ai Uniunii Europene. Suntem una dintre puținele țări care își poate asigura independența energetică, fără să depindă de gaze din import. În plus, descoperirile din Marea Neagră pot să transforme România într-un exportator net de resurse energetice. Putem exporta gaze sub formă de materie primă, însă prelucrarea acestora și exportul de energie ar fi opțiunea mult mai rentabilă.

În acest moment gazul se stochează mult mai eficient decât energia, iar termocentralele pe gaze, mai ales cele noi, au viteză mare de răspuns în sensul creșterii și scăderii producției în funcție de nevoile de consum. Consider că viitorul este al centralelor mai mici, de 50 – 100 MW, instalate aproape de consumatori care pot avea nevoie de abur tehnologic sau de apă caldă. Într-un astfel de caz, randamentul unei astfel de centrale ar fi maxim.

Dar ca orice opțiune investițională, o centrală care produce energie pe bază de gaze comportă riscuri. Pentru o investiție nouă, indiferent de tipul acesteia, este nevoie de predictibilitate și de convingerea stakeholder-ilor (părților interesate) că proiectul realizat își va recupera banii investiți și va avea capacitatea să returneze o rentă a acestor bani: profit în cazul investitorilor, dobândă în cazul creditorilor și salarii în ceea ce privește angajații.

Nu voi intra în problematica complexă pusă de riscurile de țară sau de cele geostrategice. Am vorbit în market insight-ul anterior despre consecințele pe care o ordonanță de urgență precum 114/2018 le are asupra pieței energetice românești. Apoi trebuie să ne privim propriile acțiuni într-un context regional mai larg, dacă nu chiar global. În acest market insight voi discuta despre riscurile comerciale și acoperirea lor în cazul unei centrale pe gaz. Este cazul ipotetic pe care îl voi avea în vedere. Astfel de riscuri trebuie luate în seamă în cazul oricărei decizii investiționale. În cazul unei centrale pe gaze, ele se articulează și își pot găsi rezolvarea la nivelul pieței gazelor naturale, pieței energiei și a pieței certificatelor de carbon.

Piața gazelor naturale.

Deoarece în cazul nostru, gazele naturale reprezintă materia primă necesară producerii energiei electrice, este important să analizăm și să înțelegem factorii care influențează prețul în piața din România, dar și disponibilitatea acestei materii prime. Țara noastră este una din puținele țări din UE care reușesc să își asigure această resursă primară, în mare parte, din producție proprie. Plecăm astfel de la premisa că disponibilitatea cantităților necesare de gaze naturale pentru centrala noastră nu ar fi o problemă. Totuși, prețul la care gazele naturale pot fi procurate începe să fie din ce în ce mai mult influențat de o multitudine de factori în afara costului de producție.

S-a tot vorbit în România de liberalizarea pieței gazelor naturale în sensul alinierii la normele Europene. De mai bine 10 ani se fac pași în această direcție: s-au introdus mecanisme de piață similare cu cele ale altor țări europene care să asigure că prețul gazelor este influențat în principal de cerere și ofertă. Totuși, pentru consumatorii casnici, în urma adoptării OUG 114/2018, prețul gazelor comercializate de producătorii interni a fost plafonat la un nivel maxim de 68 lei/MWh. Însă pentru consumatorii industriali, inclusiv producătorii de energie electrică, prețul este determinat liber în piață.

Redevențele sunt și ele un factor important care influențează prețul gazelor naturale. Acestea sunt plătite de producători, dar pentru România sunt calculate în funcție de bursa din Austria și nu în funcție de o referință internă de preț.

Apoi, consumul în creștere de gaze naturale corelat cu producția în scădere au făcut, cel puțin în ultimii ani, să avem nevoie de gaze din import. Putem considera că în cazul unei cereri crescute, cantitatea marginală de gaz necesară unei unități suplimentare de cerere va veni, cel mai probabil, din import. Astfel, cel puțin în acest moment, prețul de import influențează formarea prețurilor gazelor naturale în România și este de așteptat ca și în viitor să o facă. O evoluție importantă care poate influența modificarea acestui comportament ar fi începerea livrărilor de gaze naturale din exploatările Mării Negre. Când acestea vor începe să fie extrase și transportate pe teritoriul României, în funcție de costul de producție și prețul la care ele sunt tranzacționate (de obicei prin contracte pe termen foarte lung), este posibil ca importurile să își piardă rolul de formator de preț pentru gazele din piața româneasca.

Toate acestea sunt elemente importante care trebuie luate în considerare când se realizează o investiție dependentă de prețul și disponibilitatea gazelor naturale pentru o funcționare eficientă. De aceea, ca strategii de acoperire a riscurilor de variație a prețului, foarte multi investitori prudenți negociază încă din faza de analiză a investiției sau din faza de realizare a acesteia contracte pe termen lung, apropiate ca perioadă de durata de amortizare a investiției. Acestea sunt menite sa dea siguranță în aprovizionare și predictibilitate în modul de formare al prețului gazelor naturale.

Graficul de mai jos reflectă prețul gazelor naturale atât pe piața din România comparativ cu Austria cât și cu formula de import indexată la prețul produselor petroliere, folosită pentru contractele pe termen lung.

Pe lângă riscul de preț, în funcție de tipul contractului de furnizare, poate apărea și riscul valutar deoarece la Bursa Română de Mărfuri tranzacțiile sunt în lei/MWh, iar în Austria sunt în euro/MWh. Apoi, formula de import indexată la prețul produselor petroliere este calculată în $/MWh. Este un risc care trebuie luat în considerare și acoperit prin strategii specifice.

Piața energiei.

Această piață este influențată, la rândul ei, de mai mulți factori:

Mixul diversificat de generare al energiei din România ar putea fi considerat un element de stabilitate al pieței, dar în acest moment, din cauza infrastructurii energetice învechite, consumul este greu acoperit din surse eficiente de producție. În plus, cuplarea piețelor energetice și nevoia de importuri, mai ales în perioada de iarnă, fac ca prețurile din România să fie influențate și de țările cu care suntem cuplați: Ungaria, Cehia, Slovacia.

Însă în acest moment, formarea prețului la energia din România depinde mai ales de costul de producție realizat de producătorii pe cărbune care asigură aproximativ 20-25% din totalul energiei electrice produse anual. Aceștia au flexibilitatea să crească sau să scadă cantitățile livrate, dar au și prețul cel mai mare de producție. Totuși, sunt momente în care datorită vântului sau a hidraulicității, energia provenită din surse regenerabile, care este mult mai ieftină, formează prețul pe termen foarte scurt (la nivel de zi sau nivel orar), însă pe termen mediu și lung prețurile depind în continuare de energia produsă pe bază de cărbune. Mă aștept ca în viitor prețul marginal al energiei electrice să fie dat de producătorii care au ca sursă gazele naturale. Iar acest lucru se poate întâmpla, atât ca urmare a investițiilor în capacități noi în țară, cât și a producătorilor externi.

Pentru centrala ipotetică pe care o analizăm, energia electrică este produsul finit. Este elementul cel mai important care influențează veniturile companiei și totodată capacitatea acesteia să acopere cheltuielile și să genereze profit. De aceea, la fel cum asigurarea aprovizionării cu gaze naturale, dar și predictibilitatea prețului sunt foarte importante, tot așa este nevoie de încheierea unor contracte pe termen lung pentru vânzarea energiei electrice produse.

Modelul de business al unei centrale electrice pe gaz poate fi simplificat astfe energia electrică este produsă folosind gazele naturale drept materie primă într-o centrală a cărei investiție trebuie amortizată cu ajutorul forței de muncă și a celorlalte cheltuieli fixe care asigură buna funcționare a centralei.

De aceea, randamentul centralei este esențial: câți MWh gaze naturale sunt necesari pentru producerea unui MWh de energie electrică, dar și costurile fixe ce trebuie acoperite pentru buna funcționare a centralei.

Având în vedere elementele de mai sus, în multe din piețele dezvoltate se calculează indicatori precum Spark Spread. Acest indicator relevă marja cu care rămâne o centrală după ce achită gazele naturale folosite la producerea energie electrice. Spark Spread arată cât de rentabilă este funcționarea unei centrale care are ca sursă gazele naturale versus alte surse de producție. Totodată acest indicator se poate folosi pentru a arăta capacitatea unei investiții de acoperire a costurillor variabile, a celor fixe sau de a genera profit.

Dacă urmărim astfel de indicatori putem construi strategii de gestionare a riscului de la cele mai simple, cum ar fi corelarea duratei contractelor de energie electrică cu cea a contractelor de aprovizionare cu gaze sau achiziția de certificate în momentul tranzacționării mărfurilor sau mai complexe care implică folosirea contractelor derivate (în special opțiuni). Acestea din urmă au rolul să protejeze de creșteri sau scăderi neașteptate ale prețurilor pe piețele țintă. Strategiile de hedging asigură predictibilitatea veniturilor și siguranța că marfa produsă va fi cumparată și platită de un partener de încredere. În contractele pe termen lung, bonitatea partenerului este esențială atât pentru investitori cât și pentru bănci dacă în procesul investițional se folosește și capital împrumutat.

Piața certificatelor de carbon.

Certificatele de carbon sunt vedeta ultmilor ani, mai ales după COP21 Paris când statele lumii au decis să accelereze lupta împotriva schimbărilor climatice și reducerea poluării. Certificatele de carbon sunt o taxă pe care poluatorii o plătesc în fiecare an pentru cantitatea de CO2 emisă în atmosferă. La fiecare tonă de CO2 trebuie depus, în fiecare an, 1 certificat tip EUA (Emission Allawance Units) pentru companiile din țările care au aderat la sistemul EU-ETS, România fiind una din ele;

Prețul certificatelor a explodat în ultimii ani, începând din 2017. S-a ajuns în aprilie 2019 la 28 euro/certificat EUA, de la un nivel de 4-5 euro la începutul anului 2017 .Poate mai important decât nivelul prețului, variația lui este foarte îngrijorătoare pentru toți cei care au nevoie de aceste certificate pentru conformare. Volatilitatea de preț este important de măsurat, trebuie înțeleasă și gestionată pentru a evita situațiile în care costul cu certificatele de carbon generează o pierdere neașteptată pentru o companie, pentru o investiție.

Gazele Naturale, Energia Electrică sunt mărfuri, iar Certificatele de Carbon instrumente financiare conform clasificării MiFID (Markets in Financial Instruments Directive), însă instrumente care se comportă precum mărfurile datorită cererii generate de poluatori și ofertei reglementate prin mecanismul EU-ETS.

Prețurile certificatelor sunt influențate de o serie de factori care le fac să varieze atât pe termen mediu și lung (lună, trimestru, an) cât și pe termen scurt (zi, săptămână). De aceea este importantă o strategie clară de gestionare a riscurilor de variație a prețurilor certificatelor de carbon.

Vreau în continuare să vorbesc de cazul ipotetic al unei centrale care folosește gazul natural drept materie primă pentru producerea energiei electrice.

Câteva considerente inițiale sunt importante:

∙ Deoarece avem un exemplu pur teoretic, vom considera puterea instalată a centralei de 100 MW. Este puterea maximă pe care centrala o poate produce în fiecare oră de funcționare (nu intru in detalii referitoare la consumul intern sau alte pierderi de putere);

∙ Randamentul centralei este un element foarte important. Acesta poate varia de la 40% sau mai puțin pentru centralele vechi până la 60% pentru o centrală de generație nouă. Vom folosi în exemplul nostru un randament de 57%, similar cu cel declarat de centrala de la Brazi, construită de OMV Petrom; (https://www.omvpetrom.com/ro/activitatile-noastre/downstream-gas/centrala-electric-de-la-brazi)

∙ Vom folosi aceleași emisii de CO2 declarate de centrala OMV de la Brazi, adică 0,35t CO2/MWh produs, mult reduse față de media centralelor electrice pe gaze naturale care este de aproximativ 0,50t CO2/MWh produs.

∙ Orice centrală sau fabrică are un anumit program de funcționare, iar acesta poate să varieze in funcție de foarte mulți factori. În exemplul nostru programul este liniar 24h/24, în fiecare zi din an.

∙ Nu în ultimul rând, fiecare societate are propria strategie de comercializare a produselor realizate, în cazul nostru energia electrică. Cum am arătat mai sus, este important de înțeles această strategie pentru a încerca reducerea riscurilor asociate producerii și comercializării energiei electrice. În acest exemplu vom considera că energia electrică este vândută în fiecare zi, la fiecare oră, pe piața zilei următoare (PZU), acesta fiind un comportament des întâlnit la multe centrale din România.

În baza parametrilor stabiliți mai sus, rezultă 8,760 ore de funcționare a centralei în fiecare an și o producție totală de energie electrică de 876,000 MWh/an. Având în vedere randamentul de 57%, rezultă un necesar de consum de 1,536,842 MWh gaze naturale. De asemenea, emisiile de CO2 pentru exemplul nostru sunt de 306,600 tone, adică este necesară achiziționarea unui număr de 306,600t CO2/an.

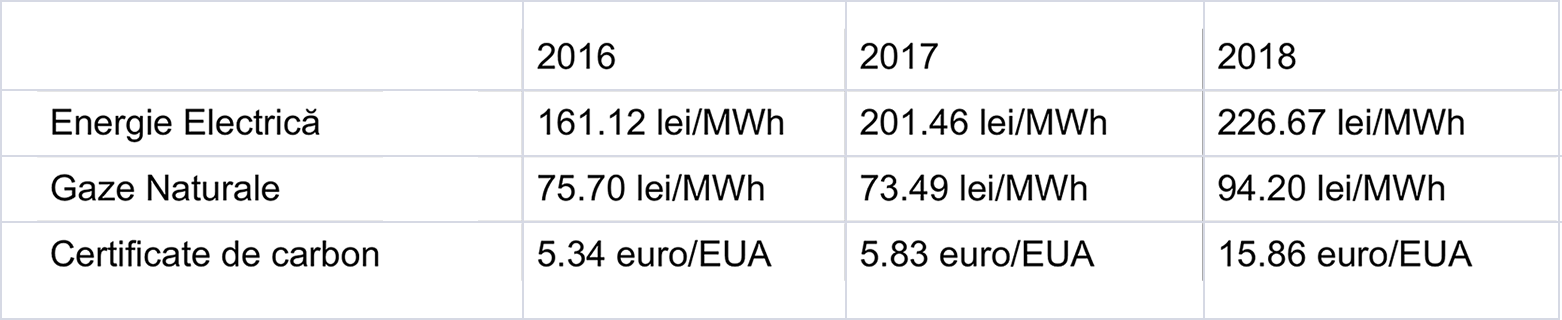

Din datele de piață din ultimii 3 ani (tabelul de mai jos, 2016, 2017 si 2018) se pot observa prețurile medii ale elementelor care influențează modelul nostru:

Având în vedere strategia de comercializare a energiei electrice produse menționată mai sus, în cazul în care gazele naturale ar fi fost achiziționate în fiecare lună pentru luna următoare de consum, iar certificatele de carbon, de asemnea ar fi fost achiziționate constant, obținându-se un preț mediu al fiecarui an, se puteau obține rezultate calculate precum în tabelul de mai jos (Scenariul 1: Achiziție medie anuală):

Aceste rezultate pot varia considerabil dacă se folosește o altă strategie de achiziție sau, mai rău, dacă nu există o strategie de achiziție (atât pentru gazele naturale cât și pentru certificatele de carbon). Astfel, multe companii din piață obișnuiesc să achiziționeze gazele naturale folosite o dată pe an, de obicei în lunile august/septembrie pentru următorul an gazier: 1 oct – 30 septembrie, iar certificatele de carbon sunt achiziționate în perioada martie – aprilie în fiecare an, după calculul final al emisiilor din anii anteriori.

Aceste comportamente pot avea implicații importante asupra rezultatelor companiei. În tabelul de mai jos (Scenariul 2: achiziție în anumite momente) sunt prețurile cu care se putea achiziționa un contract de furnizare gaze naturale de 1 an de zile în septembrie 2016, 2017, 2018 și prețul mediu al lunii aprilie al acelorași ani:

Într-o perspectivă comparativă cele două scenarii arată astfel, cu variațiile corespunzătoare privind indcatorul clean dark spread.

Concluzii.

Centralele pe gaze ar trebui să reprezinte o direcție importantă a strategiei de dezvoltare energetică a României în viitor. Există o mare nevoie și un mare potențial de dezvoltare de noi centrale de înaltă eficiență energetică, care să înlocuiască atât centralele vechi pe gaze, dar și centralele ineficiente care produc energie din alte surse (mai ales carbune). S-ar obține astfel și o mai bună comercializare a materiei prime extrase. În loc să exportăm gaze naturale putem deveni exportatori de energie, cu valoare adăugată mai mare decât materia primă, gazul natural.

Cu toate că invesțiile în centrale pe gaze sunt opțiuni bune în contextul românesc, în ultimii 20 ani, a fost finalizată o singură investitie majoră a unei centrale pe gaze naturale, cea realizată de OMV Petrom la Brazi, 800 MW putere instalată. Mai este în construcție o altă investiție importantă, cea de la Iernut, realizată de Romgaz, 430 MW putere instalată. Dar marea majoritate a centralelor pe gaz existente în România sunt vechi, nu au tehnologie de înaltă eficiență energetică și astfel randamentul de transformare al gazelor naturale în energie (electrică și termică) este mic comparativ cu standardele actuale.

Cum am arătat, oportunitătile sunt mari, dar ca orice investiție, o centrală pe gaze nu este lipsită de riscuri. Însă riscurile comerciale asociate unei centrale pe gaze pot fi acoperite. Trebuie atent identificate și înțelese. Există multe strategii de gestionare a acestora. Este însă vital să fie personalizate pentru fiecare investiție în parte și să se evalueze gradul în care fiecare element influențează succesul sau riscul unui proiect